Donazioni

Donazioni Persone Fisiche

Caso a

Donazioni in denaro possono essere fatte a mezzo

- Bonifico su C.C. bancario

- Conto corrente postale

- Assegno bacncario

- Carta debito/credito/prepagata

Tali donazioni sono detraibili /deducibili dalle tasse in quanto effettuate secondo i sistemi di pagamento indicati nell’articolo 23 del decreto legislativo 9 luglio 1997, n. 241.

Caso b

Donazioni in denaro possono essere fatte a mezzo

- Criptovalute e Paypal o contanti

Dato che tali sistemi di pagamento non sono contemplati dall’articolo 23 del decreto legislativo 9 luglio 1997, n. 241 allora la quota di servizi che il cliente donerà alla coop sarà opportunamente incrementata, dato che tali tipi di donazioni per legge non danno diritto a deduzione o detrazione .

Per il caso A si applicano le seguenti formule:

La formula che viene usata per garantire a chi dona in denaro di avere una detrazione fiscale doppia è la seguente:

S indica valore del servizio pubblicitario donato, D indica la donazione in denaro:

S = 1,7 D/ 30%.

Il totale del valore donato V = D+S a questo va poi applicata la detrazione del 30% per cui alla fine la detrazione dalle tasse è pari a 30%xV

Facendo un esempio se dono 200 € il servizio da donare è pari a S= 1,7×200/30%=1133,34 €, mentre V=1333.34 e Vx30%=400 €.

Per il caso B si applicano le seguenti formule:

S indica valore del servizio pubblicitario donato, D indica la donazione in Cripto o Paypal:

S = 2 D/ 30%

Il totale del valore donato V = S a questo va poi applicata la detrazione del 30% per cui alla fine la detrazione dalle tasse è pari a 30%xV

Facendo un esempio se dono 200 € in cripovalute o Paypal o in contanti il servizio da donare è pari a S= 2×200/30%=1333,34 €, Vx30%=400 €.

Il contribuente persona fisica può scegliere tra detrazione e deduzione ma da nostri calcoli indipendentemente dalla fascia di reddito gli conviene sempre la detrazione rispetto alla deduzione per il motivo che la detrazione ha un massimo pari a 30000 € per un valore di donazione tra servizi e denaro pari a V=100.000 € e che la deduzione avviene dal reddito complessivo netto del contribuente solo nel limite del 10 per cento del reddito complessivo lordo dichiarato questo in base all’art 83 del D. Lgs117/2017.

Ipotizziamo che il reddito complessivo netto sia pari al 97% del reddito complessivo lordo tramite la tabella Tab A seguente si riconosce la convenienza della detrazione rispetto alla deduzione per le persone fisiche.

| Persone fisiche | Donazione max | Rimborso fiscale max | ||

| Aliquote | Detrazione | Deduzione | Detrazione | Deduzione |

| 23% | € 1.725 | 149,25 | €3.450 | 298,5 |

| 27% | € 3.480 | 327,32 | €6.960 | 654,64 |

| 38% | € 8.610 | 904,75 | € 17.220 | 1809,5 |

| 41% | € 12.710 | 1331,25 | € 25.419 | 2662,5 |

| 43% | € 15.000 | 1860 | € 30.000 | 3720 |

I contribuenti interessati alla donazione sono 31.476.390 con una percentuale di incidenza della fascia di reddito da 23% a 27% del 55,73%, di quella del 38% del 34,38% e di quella del 41% del 4,73% queste quattro fasce da sole rappresentano il 94,83% di tutti i contribuenti paganti.

| fasce di reddito | 23%-27% | 38% | 41% | 43% | ||

| percentuali incidenza | 55,73% | 34,38% | 4,73% | 5,17% | 100% | |

| numero paganti | 22.682.712 | 6.870.796 | 919.241 | 1.003.641 | 31.476.390 | 75,80% |

| numero non paganti | Dati ricavati da Analisi statistiche del MEF IRPEF Dichiarazioni 2020 - Anno d'imposta 2019 | 10.049.592 | 24,2% | |||

| totale contribuenti | 41.525.982 | 100,00% | ||||

Ora chiedendosi quali e quanti contribuenti possono azzerare la tassazione tramite la donazione di denaro e servizi risulta come sarà dimostrato in altre tabelle che sono quelli nella fascia 23%-27%-38% e 41% ovvero il 94,83% del totale dei contribuenti paganti mentre quelli nella fascia del 43% possono ridurla del 83%, ragionando per cassa ovvero quanto rimane in più in tasca al contribuente avendo fatto la donazione rispetto al caso che non abbia donato ,dato che per avere la riduzione delle tasse va fatta una donazione in denaro per le fasce 23%, 27%, 38% , 41% gli rimane il 50% in più e per quella del 43% il 41,5% in più.

Aliquota

23%

| aliquota 23% | Sviluppo del calcolo dell'imposta lorda | ||||

| Da | fino a | Aliquota | Imposta | ||

| € 0,00 | €15.000,00 | 23% | €3.450,00 | ||

| TOTALE IRPEF LORDA: | €3.450,00 | ||||

| Reddito | €15.000,00 | Totale Irpef Lorda | €3.450,00 | ||

| Donazioni cripto e servizi tali da azzerare le tasse | |||

| € 1.725,00 | € 11.500,00 | € 3.450,00 | |

| 240 giorni | post 20 | ||

| Donazioni denaro e servizi tali da azzerare le tasse | |||

| € 1.725,00 | € 9.775,00 | € 11.500,00 | € 3.450,00 |

| 204 giorni | post 20 | ||

Operando in regime di detrazione si vede che la donazione del servizio del valore V=11.500.000€ comporta una detrazione di 3450 € che azzera la tassazione. A livello di cassa come uscite ho 1725€ esattamente la metà della tassazione dovuta in caso di non donazione, per cui a livello di cassa finale ho un guadagno di 1715 € il 50% della tassazione.

| aliquota 27% | Sviluppo del calcolo dell'imposta lorda | ||||

| Da | fino a | Aliquota | Imposta | ||

| € 0,00 | €15.000,00 | 23% | €3.450,00 | ||

| €15.000,00 | €28.000,00 | 27 | €3.510,00 | ||

| TOTALE IRPEF LORDA: | €6.960,00 | ||||

| Reddito | €15.000,00 | Totale Irpef Lorda | €6.960,00 | ||

Aliquota

27%

| Donazioni cripto e servizi tali da azzerare le tasse | |||

| € 3.480,00 | € 23.200,00 | € 6.9600,00 | |

| 242 giorni | post 40 | ||

| Donazioni denaro e servizi tali da azzerare le tasse | |||

| € 3.480,00 | €19.720,00 | € 23.200,00 | € 6.960,00 |

| 206 giorni | post 40 | ||

Operando in regime di detrazione si vede che la donazione del servizio del valore V=23.200.€ comporta una detrazione di 6960 € che azzera la tassazione . A livello di cassa come uscite ho 3480€ esattamente la metà della tassazione dovuta in caso di non donazione, per cui a livello di cassa finale ho un guadagno di 3480 € il 50% della tassazione.

| aliquota 38% | Sviluppo del calcolo dell'imposta lorda | ||||

| Da | fino a | Aliquota | Imposta | ||

| € 0,00 | €15.000,00 | 23% | €3.450,00 | ||

| €15.000,00 | €28.000,00 | 27% | €3.510,00 | ||

| €28.000,00 | €55.000,00 | 38% | €10.260,00 | ||

| TOTALE IRPEF LORDA: | €17.260,00 | ||||

| Reddito | €55.000,00 | Totale Irpef Lorda | €17.220,00 | ||

Aliquota

38%

| Donazioni cripto e servizi tali da azzerare le tasse | |||

| € 8.610,00 | € 57.400,00 | € 17.220,00 | |

| 239 giorni | post 100 | ||

| Donazioni denaro e servizi tali da azzerare le tasse | |||

| € 8.610,00 | € 48.790,00 | € 57.400,00 | € 17.220,00 |

| 203 giorni | post 100 | ||

Operando in regime di detrazione si vede che la donazione del servizio del valore V=57.400€ comporta una detrazione di 17.220 € che azzera la tassazione. A livello di cassa ho le seguenti uscite 8610 € donazione+0 tasse per cui ho un risparmio di 8610 € su 17220 € ovvero ho il 50% in più in cassa rispetto al caso in cui non avessi fatto la donazione ovvero 8610 €.

| aliquota 41% | Sviluppo del calcolo dell'imposta lorda | ||||

| Da | fino a | Aliquota | Imposta | ||

| € 0,00 | €15.000,00 | 23% | €3.450,00 | ||

| €15.000,00 | €28.000,00 | 27% | €3.510,00 | ||

| €28.000,00 | €55.000,00 | 38% | €10.260,00 | ||

| €55.000,00 | € 75.000,00 | 41% | € 8.199,59 | ||

| TOTALE IRPEF LORDA: | € 25.419,59 | ||||

| Reddito | €75.000,00 | Totale Irpef Lorda | € 25.419,59 | ||

Aliquota

41%

| Donazioni cripto e servizi tali da azzerare le tasse | |||

| € 12.710,00 | € 84.732,00 | € 25.419,60 | |

| 294 giorni | post 120 | ||

| Donazioni denaro e servizi tali da azzerare le tasse | |||

| € 12.710,00 | €72.022,00 | € 84.732,00 | € 25.419,60 |

| 251 giorni | post 120 | ||

Operando in regime di detrazione si vede che la donazione del servizio del valore V=84.372 € comporta una detrazione di 25.419,59 € che azzera la tassazione. A livello di cassa ho le seguenti uscite 12.710 € donazione+0 tasse per cui ho un risparmio di 12.710€ su 25.419,59€ ovvero ho il 50% in più in cassa rispetto al caso in cui non avessi fatto la donazione ovvero 12.710 €

| aliquota 43% | Sviluppo del calcolo dell'imposta lorda | ||||

| Da | fino a | Aliquota | Imposta | ||

| € 0,00 | €15.000,00 | 23% | €3.450,00 | ||

| €15.000,00 | €28.000,00 | 27% | €3.510,00 | ||

| €28.000,00 | €55.000,00 | 38% | €10.260,00 | ||

| €55.000,00 | € 75.000,00 | 41% | € 8.199,59 | ||

| € 75.000,00 | da definire | 43% | |||

| TOTALE IRPEF LORDA: | € 25.419,59 | ||||

| Reddito | €100.000,00 | Totale Irpef Lorda | € 36.169,59 | ||

Aliquota

43%

| Donazioni cripto e servizi tali da azzerare le tasse | |||

| € 15.00,00 | € 100.000,00 | € 300.00,00 | |

| 336 | 298 giorni | post 140 | |

| Donazioni denaro e servizi tali da azzerare le tasse | |||

| € 15.00,00 | € 85.000,00 | € 100.000,00 | € 30.000,00 |

| 336 | 253 giorni | post 140 | |

Operando in regime di detrazione si vede che la donazione del servizio del valore V=84.372 € comporta una detrazione di 25.419,59 € che azzera la tassazione. A livello di cassa ho le seguenti uscite 12.710 € donazione+0 tasse per cui ho un risparmio di 12.710 € su 25.419,59 € ovvero ho il 50% in più in cassa rispetto al caso in cui non avessi fatto la donazione ovvero 12.710 €

Procedura Donazione

Persona Fisica

Donazione in denaro, vedere sezione comunicazioni

Modo preferito il bonifico perché può essere scritta la seguente causale:” erogazione liberale ai sensi dell’art 83 del D.Lgs. 117/2017 a sostegno delle attività istituzionali della coop sociale crowdfunding fiscale” cui seguiranno due ricevute della coop una per il denaro e per il servizio ricevuto vedi fac simile.

Nel caso il conto corrente del donatore sia cointestato scrivere “erogazione liberale effettuata da nome cognome ai sensi dell’art 83 del D.Lgs. 117/2017 a sostegno delle attività istituzionali della coop sociale crowdfunding fiscale”.

Per qualsiasi dubbio o chiarimento contattare la coop.

Modi alternativi assegno e carta Visa/MasterCard in tal caso non può essere indicata una causale dal donatore ma solo dalla coop tramite apposita ricevuta vedi fac simile che sarà seguita da donazione sui servizi donati vedi fac simile.

Modi non convenzionali contanti, Paypal, criptovalute tali modi per la legge non consentono la detrazione fiscale ma la coop li accetta in quanto incrementerà opportunamente in servizi da donare come indicato nel caso b) vedi donazioni persone fisiche e rilascerà ai donatori opportuna ricevuta unicamente sui servizi donati ed un attestato di ricezione donazione in cripto o Paypal non valevole però ai fini fiscali vedi fac simile.

Modi alternativi assegno e carta Visa/MasterCard in tal caso non può essere indicata una causale dal donatore ma solo dalla coop tramite apposita ricevuta vedi fac simile che sarà seguita da donazione sui servizi donati vedi fac simile

Modi non convenzionali contanti, Paypal, criptovalute tali modi per la legge non consentono la detrazione fiscale ma la coop li accetta in quanto incrementerà opportunamente in servizi da donare come indicato nel caso b) vedi donazioni persone fisiche e rilascerà ai donatori opportuna ricevuta unicamente sui servizi donati ed un attestato di ricezione donazione in cripto o Paypal non valevole però ai fini fiscali vedi fac simile.

Scaricare le tabelle indicate di seguito nel seguente link, donazione in denaro o cripto- Paypal persona fisica, ed inserire nel campo donazione in denaro (casella verde) o cripto -paypal un valore inferiore o uguale al massimo consentito dalla propria fascia di reddito.

Seguono tabelle esemplificative:

| donazione in denaro | € 200 | Fascia di reddito | max | ||

| donazione in servizi | € 1133,33 | 23% | € 1.725 | ||

| donazione valore totale | €1333,3 | 27% | € 3.480 | ||

| detrazione Irpef | € 400 | 38% | € 8.610 | ||

| post /giorno | 20 | giorni | 14 | 41% | €12.710 |

| donatori post aggiuntivi | 2 | 43% | € 15.000 | ||

| donazione in denaro | € 500 | Fascia di reddito | max | ||

| donazione in servizi | € 3333.33 | 23% | € 1.725 | ||

| donazione valore totale | € 3333.33 | 27% | € 3.480 | ||

| detrazione Irpef | €1000 | 38% | € 8.610 | ||

| post /giorno | 20 | giorni | 70 | 41% | €12.710 |

| donatori post aggiuntivi | 0 | 43% | € 15.000 | ||

Nella sezione accordi è indicato il modo per ridurre il tempo di pubblicità del singolo se questi porta altre persone che facciano stessa pubblicità per lui tali donatori vengono definiti aggiuntivi, nel caso i tempi pubblicitari siano molto lunghi ed il donatore non abbia donatori di post aggiuntivi la coop può aumentare il numero totale dei post ma ciò sarà deciso tramite comunicazioni dirette tra donatore e coop.

Donazioni post pubblicitari

I post da condividere sono indicati nel sito della coop e nei suoi canali social Facebook ed Instagram ed altri che volesse aggiungere mentre nella sezione accordi saranno indicate le modalità di donazione dei post.

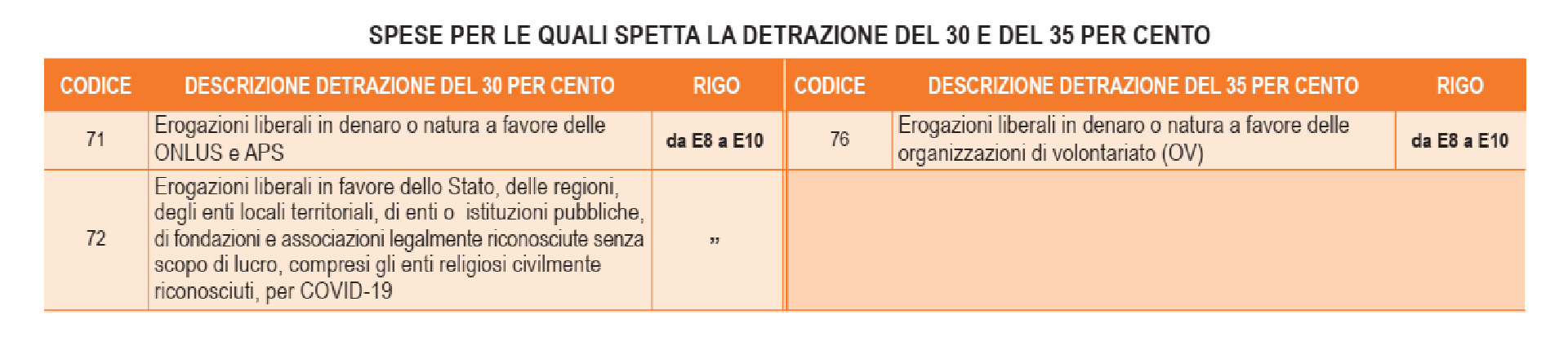

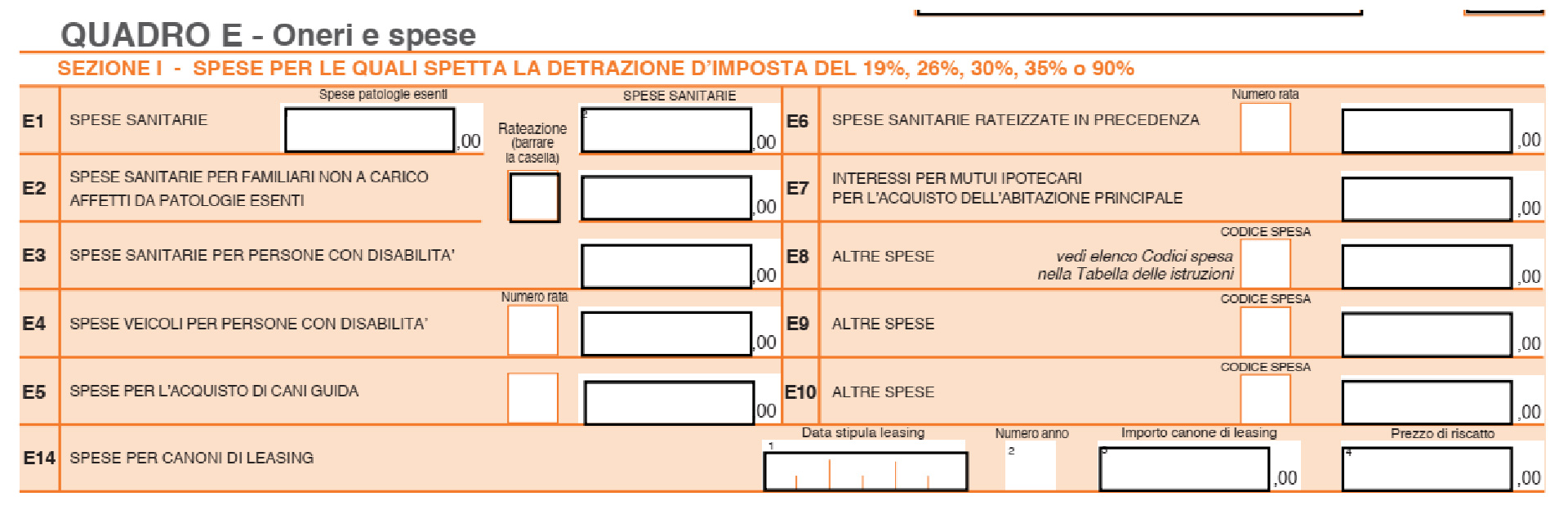

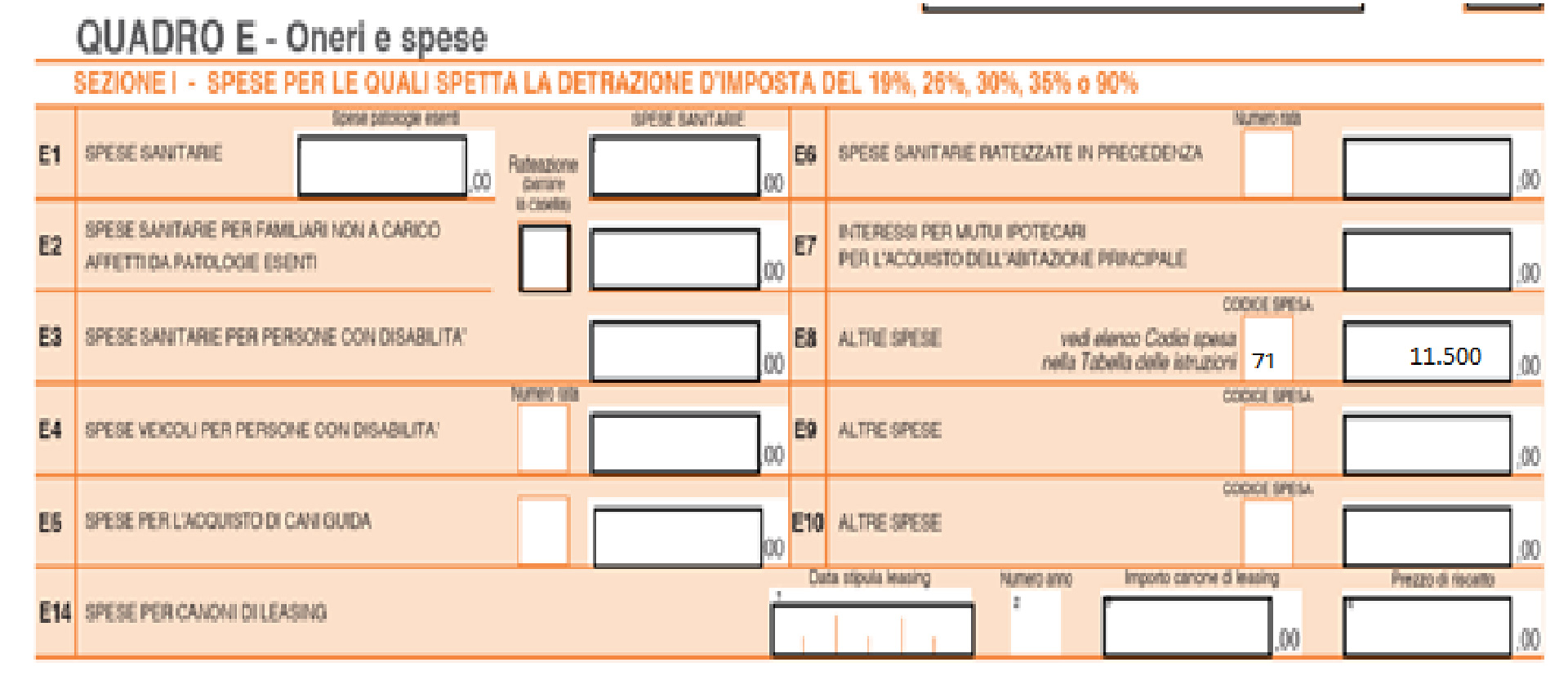

Indicazione per le persone fisiche su dove inserire nel 730 importo per la detrazione di denaro e servizi

Il codice 71 per erogazioni in denaro o in natura, in favore delle organizzazioni non lucrative, di utilità sociale (ONLUS) e delle associazioni di promozione sociale;

Esempio di compilazione del quadro E rigo 8, E8 per donazione totale tra denaro e servizi di 11.500 € di cui 1725 € donazione in denaro e 9775 € donazione in servizi.

Nel caso la donazione sia in contanti , via paypal o via criptovalute nel rigo E8 scrivere sempre 11500 €, il donatore di fatto donerà solo servizi per un valore di 11500 € ma ciò è indifferente per la compilazione del rigo E8.

Donazioni Imprese e Partite IVA

Il contribuente persona giuridica o partita iva può scegliere unicamente la deduzione che avviene dal reddito complessivo netto del contribuente solo nel limite del 10% del reddito complessivo lordo dichiarato, questo in base all’art 83 del D. Lgs. 117/2017.

Verranno riportate due tabelle Tab 1 per le imprese in cui viene indicato l’imponibile e Tab 2 per le partite iva in cui il reddito lordo viene ridotto al 78% liberi professionisti, 67% commercianti, 40% artigiani per poi essere tassato, ma l’importo della donazione in denaro rimane identico.

Tab 1

| Imprese | Donazione max | 9,33% | |

| tassazione | 28% | ||

| imponibile | € 200.000 | ||

| donazione max tra servizi e denaro 10% | € 20.000 | ||

| denaro | € 1.866,6 | 9,33% | |

| servizi | € 18.133,4 | ||

| deduzione | € 20.000 | ||

| situazione senza donazione | cassa | ||

| imponibile | € 200.000 | € 56.000 | € 144.000 |

| situazione con donazione | |||

| imponibile | € 180.000 | € 50.400 | € 147.733,4 |

| risparmio fiscale | € 5.600 | € 3733,4 | |

| post | 40 | 188,89 | giorni |

Tab 2

| Professionisti con partita IVA | Donazione max | 5% | |

| tassazione | 15% | riduzione | 78% |

| reddito lordo | € 65.000 | imponibile | € 50.700 |

| donazione max tra servizi e denaro 10% | € 6.500 | ||

| denaro | €325 | 5,00% | |

| servizi | |||

| deduzione | €6.500 | ||

| situazione senza donazione | cassa | ||

| imponibile | € 50.700 | € 7.605 | € 43.095 |

| sistuazione con donazione | |||

| imponibile | € 44.200 | € 6.630 | € 43.745 |

| risparmio fiscale | € 975 | € 650 | |

| post | 20 | 128,56 | giorni |

Nelle due tabelle si considera l’imponibile lordo uguale a quello netto.

Domande

D1: Quanto può donare al massimo in denaro rispetto all’imponibile una impresa con tassazione del 28% per ritrovarsi in cassa il doppio di quanto donato?

R1: Lo 0,933% dell’imponibile ovvero il 9,33% del 10% dell’imponibile.

D2: Quanto può donare al massimo in denaro rispetto al fatturato una piva con tassazione del 15% per ritrovarsi in cassa il doppio di quanto donato?

R2: Lo 0,5% del fatturato ovvero il 5% del 10% del fatturato.

PROCEDURA DONAZIONE

IMPRESE E PARTITE IVA

Partite Iva

Donazione in denaro, vedere sezione comunicazioni

Partite Iva

Considerando le partite iva in regime forfettario la tassazione dopo 5 anni è del 15%, la deduzione è pari al 10% del fatturato che al massimo può essere di 65000 €.

Nelle tabelle esemplificative è indicata la donazione in denaro massima (casella gialla) che si può erogare dipendente dal fatturato mentre sono indicate in verde le caselle da riempire che sono due: la prima indica la donazione che si vuole fare, la seconda il fatturato della Piva, prima riempire casella fatturato cosi si conosce il valore della donazione max consentita poi riempire casella donazione in denaro con valore inferiore o pari al valore max.

Seguono tabelle esemplificative:

| donazione in denaro | € 150 | PIVA regime forfettario tasse 15% | |||

| donazione in servizi | € 2.850 | fatturato | € 40.000 | ||

| donazione valore totale | € 3.000 | deduzione max | € 4.000 | ||

| detrazione Irpef | € 300 | donazione max | € 200 | ||

| post /giorno | 20 | giorni | 63 | fatturato max | € 65.000 |

| donatori post aggiuntivi | 0 | ||||

| donazione in denaro | € 150 | PIVA regime forfettario tasse 15% | |||

| donazione in servizi | € 3.000 | fatturato | € 40.000 | ||

| donazione valore totale | € 3.000 | deduzione max | € 4.000 | ||

| detrazione Irpef | € 300 | donazione max | € 200 | ||

| post /giorno | 20 | giorni | 63 | fatturato max | € 65.000 |

| donatori post aggiuntivi | 0 | ||||

Scaricare le tabelle indicate di seguito nel seguente link, donazione Piva in denaro o Cripto- Paypal, ed inserire nel campo donazione in denaro (casella verde) o Cripro-Paypal un valore inferiore o uguale al massimo consentito dal proprio fatturato e nel campo fatturato il valore del proprio fatturato.

Per quanto riguarda le ricevute saranno due per la donazione in denaro, una riguarda la donazione in denaro altra riguarda donazione di servizi vedere nella sezione fac simili.

Per le donazioni in Cripto-Paypal, contanti ci sarà una ricevuta unicamente sui servizi donati ed un attestato di ricezione donazione in cripto o paypal non valevole però ai fini fiscali vedi fac simile.

Imprese

Considerando le imprese la tassazione è del 28% comprendendo IRES ed IRAP, la deduzione è pari al 10% dell’imponibile.

Nelle tabelle esemplificative è indicata la donazione in denaro massima (casella gialla) che si può erogare dipendente dall’imponibile mentre sono indicate in verde le caselle da riempire che sono due:

la prima indica la donazione che si vuole fare, la seconda il valore dell’imponibile, prima riempire casella imponibile cosi si conosce il valore della donazione max consentita vedi casella arancione poi riempire casella donazione in denaro con valore inferiore o pari al valore max.

Inviare foglio compilato alla mail info@crowdfundingfiscale.it per verifica di correttezza ed aspettare mail di risposta poi procedere alla donazione.

Seguono tabelle esemplificative:

| donazione in denaro | €1500 | impresa tassazione 28% | |||

| donazione in servizi | € 14.571 | imponibile | € 200.000 | ||

| donazione valore totale | € 16.071 | donazione max | € 1.866,67 9,33% | ||

| recupero tasse | € 3.000 | servizi max | € 18.133 | ||

| post /giorno | 20 | giorni | 112 | deduzione totale | €20.000 |

| donatori post aggiuntivi | 0 | ||||

| donazione in cripto-paypal | €1500 | impresa tassazione 28% | |||

| donazione in servizi | € 16.071 | imponibile | € 200.000 | ||

| donazione valore totale | € 16.071 | donazione max | € 1.866 9,33% | ||

| recupero tasse | € 3.000 | servizi max | € 18.133 | ||

| post /giorno | 20 | giorni | 112 | deduzione totale | € 20.000 |

| donatori post aggiuntivi | 4 | ||||

Nel caso l’impresa consideri la tassazione diversa sostituisca la tassazione indicata al 28% nel foglio di calcolo, casella gialla, con quella effettivamente pagata e poi proceda come indicato di seguito

Scaricare le tabelle indicate nel seguente link, donazione imprese in denaro o Cripto-Paypal, ed inserire nel campo donazione in denaro o donazione in cripto (casella verde) un valore inferiore o uguale al massimo consentito dal proprio imponibile ed indicato nella casella arancione e nel campo imponibile il valore del proprio imponibile.

Nelle tabelle esemplificative è indicata la donazione in denaro massima (casella arancione) che si può erogare dipendente dall’imponibile mentre sono indicate in verde le caselle da riempire che sono due: la prima indica la donazione che si vuole fare, la seconda il valore dell’imponibile, prima riempire casella imponibile cosi si conosce il valore della donazione max consentita vedi casella arancione poi riempire casella donazione in denaro con valore inferiore o pari al valore max.

Per quanto riguarda le ricevute saranno due per la donazione in denaro, una riguarda la donazione in denaro altra riguarda donazione di servizi vedere nella sezione fac simili.

Per le donazioni in Cripto-Paypal, contanti ci sarà una ricevuta unicamente sui servizi donati ed un attestato di ricezione donazione in cripto o paypal non valevole però ai fini fiscali vedi fac simile.

Per imprese sono state considerate le imprese di capitali per altre forme di imprese i calcoli saranno fatti direttamente dalla coop di concerto con gli imprenditori.